يمكنك الاستماع إلى الكتاب من هنا

القوائم المالية

هي عبارة عن مجموعة من البيانات المالية الخاصة بمنشأة ما، يتم عرضها على شكل تقارير مكتوبة، وتحتوي غالباً تلك التقارير على معلومات عن الدخل وما يتضمنه من إيرادات ومصروفات، ومعلومات عن المركز المالي وما يتضمنه من ممتلكات والتزامات، ومعلومات عن نتائج عمل المنشأة سواء كانت أرباح أو خسائر. حيثُ تُساهم تلك التقارير المالية وما تتضمنه من معلومات بتوضيح الحالة المالية للمُنشأة في وقت ما، أو خلال فترة مُحددة من الزمن. وبعبارة أخرى فإن القوائم المالية تُعد الوسيلة التي تقوم المنشآت من خلالها بتوصيل المعلومات المالية لمستخدمي هذه القوائم.

تهدف القوائم المالية

إلى توفير معلومات مالية عن المنشأة المُعدة تكون مفيدة للمستثمرين والمقرضين والدائنين الآخرين، الحاليين منهم والمحتملين، في اتخاذ قرارات حول تقديم موارد للمنشأة. وتنطوي تلك القرارات على شراء أو بيع أدوات حقوق الملكية وأدوات الدين أو الاحتفاظ بها، وتقديم أو تسوية القروض والأشكال الأخرى من الائتمان. تُعد القوائم المالية باستخدام لغة مشتركة بين مُعدي القوائم المالية تسمى (المعايير المحاسبية).

أنواع القوائم المالية

- قائمة المركز المالي.

- قائمة الأرباح أو الخسائر، والدخل الشامل الآخر.

- قائمة التدفقات النقدية.

- قائمة التغيرات في حقوق المساهمين.

بالاضافه الى القوائم المالية الأربعة أعلاه، تتضمن القوائم المالية على الإيضاحات حول القوائم المالية (الإيضاحات)، والتي تُعد جزءً لا يتجزأ من القوائم المالية. حيثُ تتضمن تلك الإيضاحات على تفصيل حيال ما تضمنته القوائم المالية الأربعة وذلك بشكل سردي وتفصيلي أكثر. تنقسم القوائم المالية بحسب الفترات إلى قسمين: قوائم مالية أولية وقوائم مالية سنوية. حيثُ تغطي القوائم المالية الأولية فترة زمنية تقل عن سنة، في الغالب تكون بصفة ربعية (كل ثلاثة أشهر) أو نصف سنوية (كل ستة أشهر)، أما القوائم المالية السنوية تخص سنة كاملة (اثني عشرة شهراً) وفيما يتعلق بالقوائم المالية الأولية قد تتضمن مجموعة كاملة من القوائم المالية أو مجموعة مختصرة.

أولًا: قائمة المركز المالي

قائمة المركز المالي تمثل تصوير لحقوق والتزامات المنشأة في تاريخ مُعين. وتشمل قائمة المركز المالي على أصول المنشأة (موجوداتها)، وخصومها (التزاماتها)، وحقوق مساهميها. ويمكن تلخيص العناصر الثلاثة التي يكوِّن مجملها قائمة المركز المالي للمنشأة على النحو الآتي:

- أصول المنشأة (موجوداتها).

- خصوم المنشأة (التزاماتها).

- حقوق المساهمين.

الأصول = الخصوم + حقوق المساهمين

الأصول (الموجودات):

هي منافع أو موارد اقتصادية تُسيطر عليها المنشأة بحيث تساهم في توفير منافع اقتصادية مستقبليه كإنتاج السلع، أو تحقيق عوائد، أو المساهمة في تحقيق العوائد للمنشأة. ويمكن للمنشأة أن تتملك أصولًا، تماماً كما يتملك الفرد أصولًا. ومن أمثلة الأصول (الموجودات) عند المنشأة ما يلي:

- النقد.

- المخزون.

- العقارات.

- أصول غير ملموسة مثل علامات تجارية.

- استثمارات في منشآت أخرى.

الخصوم (الالتزامات):

هي التزامات مالية نشأت على المنشأة، حيثُ يُعد الالتزام واجباً للدفع إلى أطراف أخرى. ولدى معظم المنشآت – حتى الرابحة منها – التزامات، ومن أمثلة الخصوم (الالتزامات) على المنشأة ما يلي:

- مصاريف مستحقة الدفع.

- قروض من البنك.

الأصول = الخصوم + حقوق المساهمين

حقوق المساهمين:

هي الحصة المتبقية في أصول المنشأة بعد طرح جميع التزاماتها

حقوق المساهمين = الأصول – الخصوم

ويمكن القول إن حقوق المساهمين هي الأموال التي يستثمرها مالكو أسهم الشركة بالإضافة إلى أرباح أو خسائر الشركة المتراكمة منذ إنشائها. وفي بعض الأحيان تقوم الشركات بتوزيع تلك الأرباح بدلًا من الاحتفاظ بها. ويُطلق على هذه العملية ( توزيعات الأرباح ).

ثانياً: قائمة الأرباح أو الخسائر، والدخل الشامل الآخر

تنقسم هذه القائمة إلى قسمين:

أولًا: قائمة الأرباح أو الخسائر وهذه القائمة تعرض الإيرادات والمصروفات المعترف بها عن الفترة المالية للوصول إلى صافي الدخل أو صافي الخسارة. وتعرف أيضاً ( بقائمة الدخل ). ثانياً: قائمة الدخل الشامل الآخر والتي تبدأ بصافي الدخل أو الخسارة من قائمة الدخل وتستمر مع عناصر الدخل الشامل الآخر للوصول إلى إجمالي الدخل الشامل، و يتم إظهار البنود غير العادية وغير المتكررة ضمن قائمة الدخل فيها مثل: فروقات ترجمة العملات وفائض إعادة تقييم أرباح غير محققة من موجودات مالية والتغيرات في القيمة العادلة. وبصفة عامة تعد قائمة الدخل والدخل الشامل الآخر أكثر أجزاء القوائم المالية تحليلًا. ويُعزى ذلك إلى أنها تقدم تفصيل لمصادر ربحية المنشأة بناءً على أدائها من بيع منتجاتها أو تقديم خدماتها أو عوائد استثماراتها.

ولا تقتصر قراءة قائمة الدخل والدخل الشامل الآخر على خصم إجمالي المصروفات من الإيرادات، فالمنشأة بشكل عام لديها أكثر من مصدر للإيرادات وأنواع عديدة ومختلفة من المصروفات. وتوضِّح المنشأة في بيان قائمة الدخل والدخل الشامل الآخر بالتفصيل المصادر المختلفة لإيراداتها ومصروفاتها التي تعكس صورة واضحة حول أداء المنشأة. ونستعرض فيما يلي بعض أهم النقاط التي تتضمنها قائمة الدخل:

- الإيرادات أو المبيعات.

- تكلفة الإيرادات.

- إجمالي الأرباح.

- المصاريف.

- صافي الربح أو الخسارة.

- الربح التشغيلي « الدخل من عمليات المنشأة الرئيسية ».

- المكاسب والخسائر من غير العمليات الرئيسية.

- ربح أو خسارة السهم.

ويستطيع المستثمِر عند فهمه المقصود بهذه الأرقام وماهية علاقتها مع بعضها تحديد وقياس أداء المنشأة. فعلى سبيل المثال، فإن المنشأة المتعثرة – التي قد لا تمِّثل استثمارًا جيدًا – قد تكون تعاني من مصروفات متزايدة مستمرة وإيرادات متناقصة مستمرة مما يقلِّص إجمالي ربحها وصافي دخلها.

صافي الدخل:

يُعد صافي الدخل من أهم بنود قائمة الأرباح أو الخسائر، حيثُ يعكس لنا نتائج عمليات المنشأة خلال فترة زمنية معينة. ويمكن من خلال صافي الدخل معرفة نتائج استثماراتنا في تلك المنشأة وذلك من خلال معرفة العائد على السهم. من المهم على قارئ القوائم المالية وخاصة نتائج أعمال المنشأة والمتمثلة في صافي الدخل أن يقوم بالاطلاع على مصادر تلك الأرباح. وهل كانت من أعمال المنشأة التشغيلية، أم من أعمال أو ظروف عارضة كتحقيق ربح من بيع أصل من أصول المنشأة التي تستخدم في الأعمال التشغيلية، وذلك ليتمكن من تقييم أداء المنشأة بشكل صحيح.

ثالثاً: قائمة التدفق النقدي

تعد قائمة التدفق النقدي ذات قيمة عالية لأي منشأة حيث توضح حجم التدفقات النقدية الداخلة إلى المنشأة والخارجة منها، وتوضح مصادر الأموال النقدية وما شابهها وسبل إنفاقها على بنود التشغيل والاستثمار والتمويل.

ما الذي يجعل التدفقات النقدية مهمة لهذه الدرجة؟

الجواب هو أن المنشأة لا يمكن لها النجاح دون توافر النقد أو الأصول المماثلة للنقد وذلك لدفع نفقاتها التشغيلية، ومستحقات الديون ونحو ذلك. وبدون توافر النقد لا يمكن للمنشأة تمويل استثماراتها لتنمية نشاطها.

محتويات قائمة التدفق النقدي:

- صافي النقد من الأنشطة التشغيلية: ويوضح حجم التدفقات النقدية من أو المستخدم في أنشطة المنشأة التشغيلية مثل التدفقات النقدية من الإيرادات.

- صافي النقد من الأنشطة الاستثمارية: ويوضح حجم التدفقات النقدية للمنشأة من أو المستخدم في استثماراتها مثل التدفقات النقدية من استلام توزيعات أرباح من منشآت زميلة.

- صافي النقد من الأنشطة التمويلية: ويوضح حجم التدفقات النقدية للمنشأة من بيعها لأسهمها أو إصدارها لأدوات دين أو سدادها لقروض أو التزامات تمويلية. مثل التدفقات النقدية الناتجة عن القروض.

ما هي أهم البنود التي يجب النظر لها في قائمة التدفقات النقدية؟

من أهم البنود التي يجب النظر لها ضمن قائمة التدفقات النقدية وإعطائها أهمية كبيره هي التدفقات النقدية من الأنشطة التشغيلية للمنشأة، وأن تكون هذه التدفقات النقدية تأخذ طابع إيجابي (تدفقات داخله إلى المنشأة)، وتكون كبيرة نسبياً، وتأخذ منحنى تصاعدي متزايد مع مرور الوقت. وبغض النظر عن مستوى التدفق النقدي المتحقق للمنشأة، فمن المفترض التدقيق في الفئات الثلاث الواردة في قائمة التدفق النقدي وهي الأنشطة (التشغيلية والاستثمارية والتمويلية)، وأن يحاول المستثمِر معرفة الأنشطة التي تدر على المنشأة أكبر كمية من التدفقات النقدية، والكيفية التي يتم بها توظيف هذه التدفقات. وبهذه الطريقة، يمكن أن يساهم ذلك بمساعدة المستثمر بتوقع أداء المنشأة المستقبلي.

يجدر الانتباه إلى أن وجود أرباح عالية لدى المنشأة لا يعني بالضرورة تدفقاً نقدياً موجباً، إذ من الممكن أن توجد بنود في قائمة الأرباح والخسائر ترفع الأرباح وهي ليست نقداً. كما يمكن أن توجد في أحيان أخرى تدفقات نقدية سالبة لا تعطي انطباعاً سيئاً عن أداء المنشأة إذا استخدمت المنشأة مبالغها في شراء أصول استثمارية تدعم التوسع في نشاطها لتحقيق أداء مستقبلي جيد.

رابعاً: قائمة التغيرات في حقوق المساهمين

- رأس المال

- الاحتياطيات: وهي مبالغ تحتجز من أرباح المنشأة لتحقيق أهداف معينة مثل تدعيم المركز المالي للمنشأة أو التوسع في الاستثمار.

- الأرباح المبقاة: وهي الأرباح التي تعيد المنشأة استثمارها بدلًا من توزيعها كأرباح على حملة الأسهم.

تعرف حقوق المساهمين بأنها الالتزامات المستحقة على المنشأة اتجاه صاحب المنشأة (الملاك)، ويتم إعداد هذه القائمة لمعرفة التغيرات التي طرأت على حقوق أصحاب المنشأة خلال الفترة أو السنة المالية، حيث تزداد حقوق المساهمين بزيادة رأس المال وبالأرباح المبقاة، وتقل حقوق المساهمين بتخفيضات رأس المال والخسائر وبتوزيعات الأرباح. ومن أهم بنود قائمة التغيرات في حقوق المساهمين التالي:

خامساً: الإيضاحات

تعد الإيضاحات جزء لا يتجزأ من القوائم المالية وهي معلومات تفصيلية تلحق بالقوائم المالية بغرض إعطاء فهم أفضل للبنود الواردة بالقوائم المالية والسياسات المحاسبية المتبعة في إعداد القوائم المالية. ويحتاج المساهمين لكثير من المعلومات التفصيلية التي لا تظهر مباشرة في صلب القوائم المالية، لذلك فمن المهم بالنسبة للمستثمر قراءة هذه الإيضاحات وفهمها جيداً لأنها تعتبر تفصيلًا للوضع المالي للمنشأة. كما أن الإيضاحات قد توفر معلومات غير موجودة في صلب القوائم المالية مثل الأحداث اللاحقة والتي تتعلق بأحداث بعد فترة القوائم المالية ولكن قبل إصدار تلك القوائم، مثل وجود حدث جوهري (احتراق مخزون المنشأة) على المنشأة بعد نهاية السنة المالية وقبل إصدار القوائم المالية، عليه سيظهر أثر هذا الحدث في الإيضاحات المُرفقة دون التأثير على نتائج وأعمال المنشأة في القوائم المالية.

ارتباط القوائم مع بعضها

على الرغم من أنه تم عرض شرح مُبسط لكل قائمة من القوائم المالية، إلا أنه يجب لفت الانتباه أن القوائم المالية الأربعة ( قائمة المركز المالي، قائمة الأرباح أو الخسائر والدخل الشامل الآخر، قائمة التدفقات النقدية، قائمة التغيرات في حقوق المساهمين ) مترابطة. لكل قائمة طريقة عرض مُغايرة، وتُقدم معلومات معينة، إلا أن جميع تلك القوائم مُترابطة فيما بينها ومُكملة لبعض، حيثُ تنعكس التغيرات في الأصول والخصوم التي تظهر في قائمة المركز المالي على الإيرادات والمصروفات في قائمة الأرباح أو الخسائر مما يترتب عليه وجود أرباح أو خسائر على المنشأة. وتوفر قائمة التدفقات النقدية معلومات إضافية حيال الأصول النقدية المدرجة في قائمة المركز المالي.

أخيراً يمكن القول أنهُ يجب الاطلاع وقراءة القوائم المالية مجتمعة وعدم الاكتفاء أو الاعتماد على قائمة مالية محددة دون النظر للقوائم المالية الأخرى.

تقرير المراجع الخارجي عن القوائم المالية:

يجب أن يكون تقرير المراجع في شكل تقرير مكتوب، ويكون لتقرير المراجع عنوان يشير بوضوح إلى أنه تقرير المراجع مستقل، وأن يتضمن التقرير رأي المراجع، وما إذا كانت القوائم المالية التي أعدتها المنشأة قد تم إعدادها من جميع الجوانب الجوهرية وفقاً لإطار التقرير المالي المعتمد.

أنواع الآراء الخاصة بالمراجعين الخارجيين:

رأي غير معدل:

يبدي المراجع الخارجي رأياً غير معدلًا عندما يستنتج أن القوائم المالية معدة من جميع الجوانب الجوهرية وفقاً لإطار التقرير المالي المنطبق، وقد يتضمن الرأي الغير معدل على فقرة لفت انتباه أو فقرة أمر أخر. حيثُ قد يرى المراجع الخارجي أنه من الضروري لفت انتباه المستخدمين لأمرٍ ما تم عرضه أوالإفصاح عنه في القوائم المالية، والذي يشكل أساساً لفهم المستخدمين للقوائم المالية، فيجب عليه أن يُضمن في تقريره فقرة لفت انتباه. وإذا رأى المراجع الخارجي أنه من الضروري الإبلاغ عن أمر أخر بخلاف الأمور التي تم عرضها أو الإفصاح عنها في القوائم المالية ذا صلة بفهم المستخدمين للمراجعة، فيجب عليه أن يُضمن فقرة أمر أخر.

رأي معدل:

يبدي المراجع الخارجي رأياً معدلًا في حال كانت القوائم المالية أو أحد بنود القوائم محرفة بشكل جوهري أو في حال عدم مقدرته على الحصول على ما يكفي من الأدلة للمراجعة. والآراء المُعدلة هي: رأي متحفظ، أو رأي معارض، أو الامتناع عن إبداء الرأي. ويعتبر تقرير المراجع الخارجي من الأمور الهامة التي يجب على المستثمر قراءتها وفهم ما يرد فيه من فقرات ليتمكن من اتخاذ القرار الاستثماري المناسب له.

أنواع الآراء الخاصة بالمراجعين الخارجيين:

تُستخدم النسب لقياس الحجم النسبي لأي عددين. ورغم أن بعض المساهمين يعتقد بأن النسب (المؤشرات) المالية المعقدة هي مفيدة فقط للمحللين الماليين والمساهمين ذوي الخبرة، إلا أن هذا الأمر ليس صحيحاً، خصوصاً إذا أخذ بعين الاعتبار كمية المعلومات المالية الخاصة بالمنشآت والمتوافرة حالياً على شبكة الإنترنت وموقع تداول. وتزود النسب المالية المستثمِر بوسيلة بسيطة وسريعة للحكم على أداء المنشأة المالي خلال مدة زمنية معينة. كما يمكن استخدام تلك النسب للمقارنة بين أداء المنشآت في القطاع نفسه أو مقارنتها بمتوسط أداء المنشآت في السوق. ومع وجود العديد من هذه النسب أو المؤشرات عند المحللين، إلا أن معظمها يُعبر عنها إما في شكل نسب مئوية (٪) أو مضاعف رقمي.

وحيث أن المنشآت تتباين بالنسبة لأعمالها والخدمات التي تقدمها وفقاً لاختلاف قطاعاتها، فإن بعض النسب المالية تصبح أكثر مصداقية في وصف أداء قطاع مقارنةً بغيره من القطاعات. فمثلًا، قد تفسر إحدى النسب المالية بالتفصيل أداء المنشآت المصرفية، بينما لا يعطي استخدامها الوضوح نفسه فيما يتعلق بالمنشآت الزراعية. وفيما يلي بعض أهم النسب التي يستخدمها المحللون والمستثمرون

النسب المالية:

نسبة السعر إلى الربح (P/E)

نسبة السعر إلى الربح لتفحص ربح المنشأة منسوباً إلى سعر سهمها، يقوم المستثمرون بالنظر إلى ما يسمى بنسبة ويتم الإشارة إلى نسبة .P/E السعر إلى الربح السعر إلى الربح في المنشأة أحياناً بالمضاعف. ولحساب المضاعف، يقسم سعر السهم السوقي على ربح السهم الموجود في قائمة الدخل.

على الرغم من أنه تم عرض شرح مُبسط لكل قائمة من القوائم المالية، إلا أنه يجب لفت الانتباه أن القوائم المالية الأربعة ( قائمة المركز المالي، قائمة الأرباح أو الخسائر والدخل الشامل الآخر، قائمة التدفقات النقدية، قائمة التغيرات في حقوق المساهمين ) مترابطة. لكل قائمة طريقة عرض مُغايرة، وتُقدم معلومات معينة، إلا أن جميع تلك القوائم مُترابطة فيما بينها ومُكملة لبعض، حيثُ تنعكس التغيرات في الأصول والخصوم التي تظهر في قائمة المركز المالي على الإيرادات والمصروفات في قائمة الأرباح أو الخسائر مما يترتب عليه وجود أرباح أو خسائر على المنشأة. وتوفر قائمة التدفقات النقدية معلومات إضافية حيال الأصول النقدية المدرجة في قائمة المركز المالي.

أخيراً يمكن القول أنهُ يجب الاطلاع وقراءة القوائم المالية مجتمعة وعدم الاكتفاء أو الاعتماد على قائمة مالية محددة دون النظر للقوائم المالية الأخرى.

2. نسبة السعر إلى المبيعات (PSR)

حتى لو لم تحقق المنشأة ربحاً من خلال إدارتها لنشاطها، فإنها تحقق عائدًا في كل مرة تقوم فيها ببيع سلعة أو خدمة. طريقة PSR وتعد نسبة السعر إلى المبيعات لتثمين قيمة المنشأة بناءً على مستوى عوائدها وتقدم هذه النسبة في شكل مضاعف، ويتم حسابها بقسمة القيمة الرأسمالية للمنشأة مقيَّمة بسعر السوق الحالي للسهم على عوائدها المحققة في العام الماضي. فعلى سبيل المثال، إذا كانت القيمة الرأسمالية للمنشأة بسعر السوق الحالي تبلغ ١٠٠ مليون ( ٢٠ مليون سهم x ٥ ريالات لكل سهم ) وبلغت مبيعاتها لآخر اثني عشر شهرًا ٣٠٠ مليون ريال، فإن نسبة السعر إلى المبيعات . تعادل ١٠٠ مليون ٣٠٠ مليون = ٠٫٣٣ PSR

كلما انخفضت نسبة السعر إلى المبيعات كانت قيمة الاستثمار في المنشأة PSR أفضل. ويعتقد معظم المحللين أن على المستثمِر البحث عن نسبة سعر إلى المبيعات دون ٠٫١ عند الاختيار بين مجموعة من المنشآت بغرض الاستثمار في إحداها .

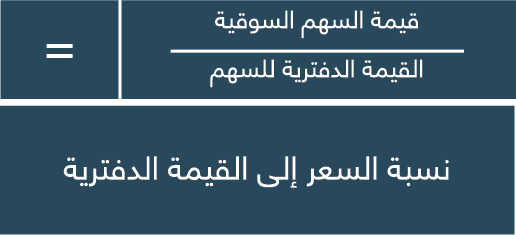

3. نسبة السعر إلى القيمة الدفترية (P/B)

تقارن هذه النسبة سعر سهم المنشأة المساهمة السوقي بقيمة سهمها الدفترية ويمكن للمستثمر حساب القيمة الدفترية . P/B للسهم الواحد من خلال قسمة حقوق المساهمين ( الأصول – الخصوم ) على عدد أسهم المنشأة المصدرة. فعلى سبيل المثال، لو افترضنا أن المشأة أظهرت في قائمة مركزها المالي بأن لديها أصولًا بقيمة ٢٠٠ مليون ريال، وخصوماً بقيمة ١٢٥ مليون ريال، فإن القيمة الدفترية للمنشأة ستكون ٧٥ مليون ريال. وإذا كان هناك ٢٥ مليون سهم مصدر، فإن القيمة الدفترية لكل سهم ستكون ٣ ريالات.

4. معدل العائد على حقوق المساهمين (ROE)

يقيس معدل العائد على حقوق المساهمين نسبة ربح المنشأة إلى حجم حقوق ROE المساهمين فيها ويُحتسب بقسمة صافي دخل المنشأة على إجمالي حقوق المساهمين. فعلى سبيل المثال، إذا كان صافي دخل المنشأة ٤٠٠ مليون ريال، وكان إجمالي حقوق مساهميها ٨٠٠ مليون ريال، فإن معدل العائد على حقوق المساهمين هو ٠٫٥ او ( ٤٠٠ / ٨٠٠ = ٠٫٥ )

بشكلٍ عام، كلما ارتفع معدل العائد على حقوق المساهمين دل ذلك على قوة أداء المنشأة. ويعد دلالة واضحة على الإدارة الجيدة كون معدل العائد على حقوق المساهمين للمنشأة مع مرور الوقت متفوقاً على متوسط معدل العائد على حقوق المساهمين للمنشآت في القطاع نفسه. وربما يعكس أحياناً ارتفاع هذا المعدل ميل المنشأة بشكل كبير إلى تمويل نشاطاتها بالدين حتى مع تحقيقها عائداً ضعيفاً على الموجودات، وعليه فمن الملائم أن يُنظر لهذا المؤشر ضمن المؤشرات الأخرى دون معزل عنها

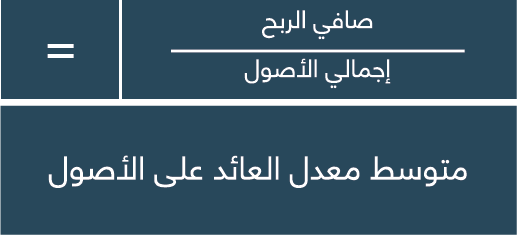

5. معدل العائد على الأصول

يمكن لمعدل العائد على الأصول أن يقدم للمستثمِر فكرة حول أداء إدارة واستثمار المنشأة لأصولها أو موجوداتها. ويمكن احتساب معدل العائد على الأصول كما في المعادلة التالية:

وبشكلٍ عام، كلما ارتفع معدل العائد على الأصول دل ذلك على كفاءة إدارة واستثمار المنشأة لأصولها.

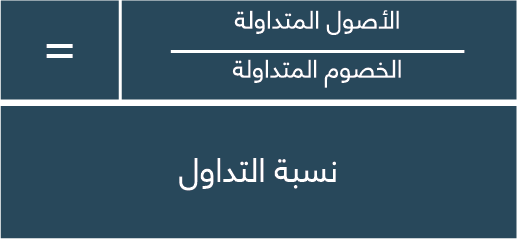

٦. نسبة التداول

تقيس نسبة التداول حجم النقد المتوافر لدى المنشأة في الفترة الحالية. ويمكن حساب نسبة التداول بقسمة الأصول المتداولة للمنشأة على الخصوم المتداولة. فعلى سبيل المثال، إذا كان لدى المنشأة أصولًا متداولة بقيمة ٥٠ مليون ريال وخصوماً متداولة بقيمة ٣٣ مليون . ريال، فإن نسبة التداول هي

بشكلٍ عام، إذا كانت نسبة التداول للمنشأة أكبر من ١ وأقل من ٢ فهذا يعني أن المنشأة مهيأة لتغطية التزاماتها ومصاريفها التشغيلية قصيرة الأجل. أمَّا إذا كانت نسبة التداول أعلى بكثير فهذا ربما يدل على عجز إدارة المنشأة عن إعادة استثمار الأصول بغرض تنمية نشاطها، مما قد ينعكس سلبياً على عوائد المنشأة طويلة الأجل. وكما أشُير سابقاً في الحديث عن النسب المالية، فمن المهم مقارنة نسبة التداول للمنشأة محل البحث مع نسب التداول لدى المنشآت المنافسة الأخرى العاملة في نفس القطاع، وكذلك مع متوسط نسب التداول للمنشآت العاملة في كامل القطاع.

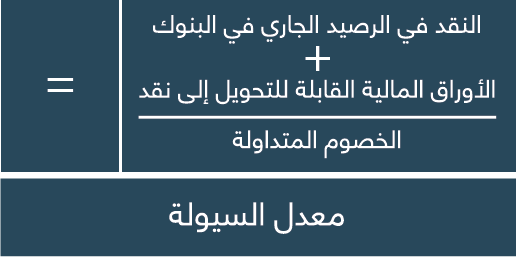

٧. معدل السيولة

يعد معدل السيولة مفيد عند رغبة المستثمر معرفة حجم السيولة لدى منشأة مقارنةً بأي من منافسيها. ويمكن حساب معدل السيولة بقسمة كمية النقد المتوافر لدى المنشأة في رصيدها الجاري في البنوك مضافاً إليه الأوراق المالية القابلة للتحويل إلى نقد على خصوم المنشأة المتداولة. ويمكن أن يكون معدل السيولة مفيدًا عند مقارنة منشأتين صغيرتين ناشئتين تتمتعان بفرص نمو مرتفعة وتنخرطان في سلوك تنافسي حاد. فإذا تساوت المنشأتان في كل شيء، فإن المنشأة ذات معدل السيولة الأعلى تكون مهيأة بشكلٍ أكبر للتفوق على منافستها الأخرى.

٨. نسبة السيولة السريعة

تحتسب نسبة السيولة السريعة بقسمة الأصول المتداولة مطروحاً منها المخزون على الخصوم المتداولة. وبطرح أرقام المخزون من الأصول المتداولة يُمكَن المستثمر من معرفة مدى قدرة الشركة على تغطية التزاماتها المتداولة دون اللجوء إلى تصفية المخزون الذي تعد تصفيته خسارة كبيرة للشركة نظراً لكونه أقل الأصول المتداولة قابلية للتحويل إلى سيولة سريعة.