يمكنك الاستماع الى الكتيب

أهداف الكُتيّب:

يهدف هذا الكُتيّب إلى التعرف على مجال حديث نسبيًّا، وهو التمويل السلوكي، وبيان الاختلافات بينه وبين التمويل التقليدي، ومحاولة توضيح كيف تؤثر المشاعر على القرارات الاستثمارية، بالإضافة إلى معرفة الأنواع الرئيسة للتحيز العاطفي الذي يمارسه المتداولون الأفراد بصورة شائعة، كما يهدف الكُتيّب إلى تحديد الطرق التي يستطيع الأفراد استخدامها للتحكم والتخفيف من أثر التحيزات العاطفية على قراراتهم الاستثمارية.

مقدمة الكُتيّب:

يعد موضوع هذا الكُتيّب من الموضوعات الحديثة التي تتناول فرعًا مهمًّا لم يُتطرق إليه ولم يُعط الأهمية الكافية إلا مؤخرًا، حيث يتناول الاستثمار العاطفي، بداية من تناول ماهية التحيزات الناتجة عن مشاعر المستثمر وعاطفته والشائعة في الأسواق المالية التي غالبًا ما يقع فيها معظم الأفراد حتى المحترفين منهم فضلًا عن المبتدئين، وفهم الأنواع المختلفة للتحيزات العاطفية في الاستثمار المالي وأسبابها وعواملها الجوهرية، وأخيرًا كيفية تجاوز هذه التحيزات لاتخاذ قرارات استثمارية بأقل قدر من التحيزات العاطفية.

مقدمة عن التمويل السلوكي

كيفية اتخاذ الأفراد للقرارات المالية:

تعرف عملية اتخاذ القرار بأنها اختيار بديل مناسب من بدائل عدة متاحة، ووفقًا لعلماء النفس فإن لدينا نهجين لاتخاذ القرار وهما: التفكير التأملي (Reflective Reasoning) والتفكير الانعكاسي (Reflexive Reasoning).

يُعد التفكير التأملي – أو كما يسميه دانيال كانمان في كتابه الشهير Thinking, Fast and Slow بالتفكير البطيء، وهو النهج المنطقي لصنع القرار، حيث يستخدم صناع القرار الخبرات والمعلومات السابقة للوصول إلى استنتاجات؛ لذا يتطلب الأمر جهدًا محددًا لاتخاذ القرار، وعادةً ما يكون أبطأ من التفكير الانعكاسي؛ لأنه يتضمن تحليل جميع الحقائق.

في المقابل، فإن التفكير الانعكاسي – والذي يسميه كانمان بالتفكير السريع، وهو نهج عاطفي فوري وتلقائي لاتخاذ القرارات؛ كونه يُعد الحيز الذي يذهب إليه العقل عادةً وبشكل أوّلي؛ لأنه يحدث دون بذل جهد نسبيًّا وبشكل تلقائي، ما يجعله مناسبًا لاتخاذ أحكام سريعة. ويتعامل التفكير الانعكاسي مع المعلومات القائمة على أشياء مثل التشابه، والألفة، والتقريب، وغيرها، ويمكنه التعامل مع كثير من المعلومات بسرعة كبيرة وفي الوقت نفسه.

وانطلاقًا من الوقائع والأحداث التاريخية والتجارب الحياتية فغالبًا ما تنتج عن التفكير الانعكاسي كثير من الأخطاء في اتخاذ القرارات الاستثمارية؛ نتيجة لوجود ما يسمى بالانحياز «Bias»، والتي تعرف في علم النفس بالاختلاف بين طريقة التفكير المفترض أن نتبعها كأفراد للوصول إلى أفضل نتيجة، وبين الطريقة التي نفكر بها في الواقع، وهذا الانحراف قد يكون بسبب وجود خطأ في طريقة تعاطي الفرد مع المعلومات، وهو يعرف أيضًا بالخطأ الإدراكي.

ولتوضيح طبيعة الأخطاء الناتجة عن طريقة التفكير الانعكاسي، وبيان الفرق بينها وبين التفكير التأملي بشكل عملي، يمكن طرح السؤالين الآتيين، لكن بشرط أن يجيب القارئ عنهما بأسرع ما يمكن، ودون تفكير عميق، والقيام بتدوين الإجابة على قصاصة من الورق، علمًا بأن هذه الإجابة ستكون هي ردة فعلك باستخدام طريقة التفكير الانعكاسي، ثم بعد ذلك، فكر في السؤال بالتفصيل (أي بطريقة التفكير التأملي)، وقم بمعرفة ما إذا كانت إجابتك ستتغير أم لا؟

لنبدأ بالسؤال الأول، إذا علمت أن تكلفة شراء مضرب التنس والكرة معًا تبلغ قيمتهما معًا 110 ريالات، وتزيد تكلفة المضرب عن تكلفة الكرة بعشرة ريالات، فكم يساوي سعر الكرة؟ رجاء تذكر تدوين إجابتين، رد فعلك الانعكاسي الفوري ورد فعلك التأملي.

دعنا الآن نستكشف إجابة السؤال الأول عن المضرب والكرة، وتذكر أننا نستكشف الفرق بين عمليات اتخاذ القرار الانعكاسي (السريع) والقرار التأملي (البطيء). إذا قمت بتدوين 10 ريالات كسعر للكرة كإجابة عن السؤال، فستحصل على إجابة خاطئة، ومن المحتمل أنك استخدمت طريقة التفكير الانعكاسي (السريع).

إلا أنه مع أخذ الوقت الكافي للتفكير من خلال طريقة التفكير التأملي، فستحدد الإجابة المنطقية والصحيحة وهي 50 ريالًا كسعر للكرة.

ولتفسير ذلك، فإن سعر المضرب هو بـ 10 ريالات أكثر من الكرة؛ لذا إذا كانت الكرة بـ 50 ريالًا فهذا يعني أن سعر المضرب 60 ريالًا، وبالتالي يصبح إجمالي سعر المضرب والكرة يساوي 110 ريالات، وذلك عن طريق وضع المعطيات في صورة رياضية مبسطة كما يلي:

بافتراض أن سعر المضرب هو: (س)، وسعر الكرة هو: (ص)، وفقًا للمعلومات المتاحة فإنه يمكن استنتاج معادلتين، المعادلة الأولى: س + ص = 110 (حيث إن مجموع سعري المضرب والكرة هو 110 ريال). أما المعادلة الثانية: س – ص = 10 (حيث إن سعر المضرب أكبر من سعر الكرة بـ 10 ريالات)، ومن ثم يمكن التعويض الرياضي كما يلي:

بما أن: س – ص = 10، فإن: س = 10 + ص. ويتم التعويض بقيمة (س) في المعادلة الأولى كما يلي:

س + ص = 110، فإن: (10+ ص) + ص = 110، أي أن: 10 + 2 ص = 110، وهو ما يمكن تبسيطه ليصبح: 2ص = 100، وهو ما ينتح عنه أن: ص = 50، أو بمعنى آخر فإن سعر الكرة 50 ريالًا، وبالتالي فإن سعر المضرب هو 60 ريالًا. وإن الفرق بينهما هو 10 ريالات، ومجموعهما هو 110 ريالات.

وهذه الإجابة كما هو واضح بعيدة تمامًا عن الإجابة السريعة التي أنتجها التفكير الانعكاسي (السريع) الذي قام باستخدام خاصية التقريب بالنظر إلى الرقمين المذكورين في السؤال، وهما سعرا المضرب والكرة مجتمعين بـ 110 ريال، والفرق بين سعري المضرب والكرة وهو 10 ريالات، وافترض مباشرة بأن سعر الكرة هو 10 ريالات، وأن سعر المضرب هو 110 ريالات ليصبح الفرق بينهما 10 ريالات. لكن بمزيد من التأمل والتفكير سنجد أن مجموعهما يساوي 210 ريالات وليس 110 ريالات، وهو ما يعني أن التفكير السريع أوصلنا لنتيجة خاطئة.

لمزيد من تقريب الفكرة، ننتقل الآن إلى السؤال الثاني: إذا استغرقت خمس آلات، خمس دقائق، لصنع خمس قطع، فكم من الوقت ستستغرق 100 آلة لصنع 100 قطعة؟ يرجى تذكر تدوين الإجابتين، رد فعلك الانعكاسي الفوري ورد فعلك التأملي.

الإجابة بطريقة التفكير الانعكاسي (السريع)، والتي غالبًا ما ستتبادر إلى ذهنك هي 100 دقيقة (وهي إجابة غير صحيحة)، حيث يستخدم التفكير الانعكاسي أشياء مثل التشابه والتقريب لاتخاذ قرارات سريعة؛ لذلك عندما يسمع عقلنا خمس دقائق، وخمس آلات، وخمس قطع، وعندما نسمع بعد ذلك 100 آلة و100 قطعة، فإن عقلنا الانعكاسي يريد تلقائيًّا الإجابة بـ 100 دقيقة.

ولكن، إذا استخدمنا المنطق والتفكير التأملي، فمن المنطقي أن الأمر سيستغرق خمس دقائق فقط لقيام 100 آلة بصناعة 100 قطعة. حيث إنه يمكن استنتاج أن الآلة الواحدة تستغرق خمس دقائق لصنع قطعة واحدة، فإذا قمنا بزيادة عدد الآلات إلى 100 آلة، فإن كل آلة ستستغرق الخمس دقائق نفسها لصناعة المئة قطعة.

التمويل السلوكي وتحيزات صنع القرار (Behavioral Finance & Decision Making Biases)

لنبدأ أولًا بالتعرف على التمويل السلوكي الذي يركز على دراسة تأثير علم النفس على سلوك المستثمرين أو الممارسين الماليين، والتأثير اللاحق لهذا التأثير والممارسات على الأسواق المالية.

وكمتطلب لمعرفة التمويل السلوكي، نسترجع مفهوم التمويل الحديث للوقوف على الفروق بين التمويل السلوكي والحديث، حيث يقوم التمويل الحديث على الاعتقاد بأن كلًّا من الأسواق المالية والمستثمرين عقلانيون، وأن المستثمرين لديهم ضبط كامل للذات ولا يتأثرون أو يتخذون قرارات خاطئة بناء على أي عوامل نفسية. كما يقوم على فرضية كفاءة الأسواق، وأن سعر السهم يعكس كل المعلومات المتاحة للجمهور بصورة دقيقة؛ هذا بالإضافة إلى أن سعر السهم يعكس قيمته الجوهرية بصورة دقيقة.

كما تقوم أسس التمويل الحديث أيضًا على الاعتقاد بأن المستثمرين لا يسيرون وفق مؤشرات متوسط المخاطرة فقط، بل إنهم أيضًا لا يتركون فرصة للندم، أو بعبارة أخرى، يفترض التمويل الحديث أن المستثمرين لا يتخذون قراراتهم بناء على التخمينات أبدًا.

في المقابل، يعامل التمويل السلوكي المستثمرين على أنهم أناس عاديون وليسوا عقلانيين، وأن المستثمرين لديهم حدود لضبط أنفسهم، كما أنهم يتأثرون بالتحيزات والأخطاء المعرفية، ولديهم تفضيلات مخاطر متفاوتة.

ولعل الاقتصاد السلوكي في جانب التمويل يفسر هذا الأمر من خلال بيانه أن عملية اتخاذ القرار الاستثماري قد تتأثر بوجود بعض التحيزات السلوكية التي بدورها تؤثر على سلامة وصحة اتخاذ القرارات، والتي يمكن تعريفها بأنها: عيوب تشوب آلية التفكير خلال موقف معين، تؤدي إلى استخلاص استنتاجات غير دقيقة، ومن ثم تؤدي إلى نتائج غير سليمة بالتبعية؛ لأنها غالبًا ما تدفع إلى التركيز على جانب معين من المعلومات دون غيرها، وبالتالي لا يمكن للشخص رؤية الموقف من جوانبه المتعددة.

ويمكن تصنيف التحيزات والأخطاء في صنع القرار إلى أربع فئات رئيسة: تحيزات خداع الذات، والتحيز المعرفي، والتحيز العاطفي، والتحيز الاجتماعي.

تحيزات خداع الذات (Self-deception Biases):

وهي تحيزات مرتبطة باكتساب معتقدات خاطئة والإيمان بها، وغالبًا ما يرفض المتعرضون لها والواقعون تحت تأثيرها أي نصح أو توجيه، أو حتى قبول أو الاستماع للأدلة المنطقية لوجود خلل ما في طريقة التفكير، وبالتالي فإن هذه الأنواع من التحيز تحد من القدرة على التعلم، وكمثال على هذا النوع من التحيزات هو التحيز المفرط في الثقة.

التحيزات المعرفية أو الإدراكية (Cognitive Biases):

وهي أخطاء معرفية أو عقلية مرتبطة بكيفية معالجة الدماغ للمعلومات التي تؤثر في النهاية على عملية صنع القرار، وتحدث هذه التحيزات للأفراد بسبب عدم قدرتهم على تفسير المعلومات المالية بدقة، ويفترض في هذه الحالة أن يبحث المستثمر عن الأسباب أو عن آليات المعرفة حتى يتمكن من تقليل آثار هذه التحيزات، كما يمكن تقليل آثارها أيضًا عن طريق توجيه الأفراد وتقديم النصيحة لهم؛ وهذه الفئة من التحيزات منتشرة بين المستثمرين المبتدئين بصورة شائعة، على الرغم من احتمالية قيام المستثمرين المحترفين بممارستها أيضًا في بعض الأحيان؛ ومن أمثلة التحيزات الإدراكية: التحيز للمعتقدات، تحيز التحفظ، تحيز التأكيد، تحيز الإرساء، تحيز الإدراك المتأخر ( التحيز بأثر رجعي )

التحيزات العاطفية (Emotional Biases):

وهي تتعلق بكيفية تأثير العواطف أو الحالة المزاجية على اتخاذ القرار، فكثير منا قد مرّ بتجربة واحدة على الأقل من هذا النوع، حيث تأثرت قراراتنا بأهوائنا أو عواطفنا، سواء كنا غاضبين أو حزانا أو سعداء، وتنشأ هذه التحيزات من شخصية الفرد ومعتقداته، ويصعب الحد من آثارها. وهي منتشرة بصورة شائعة بين المستثمرين المبتدئين والمحترفين أيضًا؛ ومن أمثلة هذه الفئة من التحيزات: تحيز تجنب الخسارة، تحيز تجنب الندم، تحيز الثقة المفرطة، تحيز ضبط الذات، وتحيز الهبة.

التحيزات الاجتماعية (Social Bias):

وهي التي تركز على كيفية تأثير الآخرين على عملية صنع القرار الفردي لدينا، ويطلق على أحد أمثلة التحيز الاجتماعي الذي سنغطيه في هذا الكُتيّب ذ وهو من التحيزات الشائعة جدًّا في الأسواق المالية ذ والذي يسمى بتحيز سلوك القطيع (herd behavior)، وهو مصطلح يطلق على الحركة الجمعية، أي سلوك الشخص في المجموعة عندما يقوم بالتصرف بسلوك هذه المجموعة التي ينتمي لها دون تفكير أو تخطيط.

الخلاصة، أن هناك تحيزات سلوكية فطرية تؤثر على القرارات الاستثمارية، ولكي يتم الاستثمار بحكمة يجب على المستثمر التغلب على الأخطاء السلوكية التي يمكن أن تحجب التفكير العقلاني. ولأن هذه التحيزات النفسية أصيلة في الطبيعة البشرية فإن هذه الأخطاء البشرية تؤثر على جميع المستثمرين بغض النظر عن العمر، والجنس، ومستوى التعليم، وغيره..، ومن خلال دراسة هذه التحيزات نسعى لتعزيز جهود الناس للانخراط في الاستثمار بعقلية متفتحة وواعية وقادرة على التعامل مع المعطيات والمعلومات. والانتباه إلى وجود هذه التحيزات، واتخاذ ما من شأنه تقليل هذه التحيزات التي نمارسها؛ لأنه لا يمكن تحييدها إلى مستوى صفري.

أهم التحيزات العاطفية الشائعة

لا شك أن بعضًا من المتعاملين قد سمع عن قصص مثل أسهم تحركها مجموعة ما، أو سهم ارتفع أو انخفض لأن هناك نوعية معينة من المتعاملين يتداولون عليه، أو توجه صندوق ما بأنه يشتري ويبيع، حتى إنه قد حدث في فترة من الفترات أن المتعاملين إذا ارتدت مذيعة النشرة الاقتصادية اللون الأخضر استبشروا، وإذا ارتدت اللون الأحمر استنفروا من الأسواق، وهذا كله من قبيل التحيزات العاطفية التي تؤثر على السلوك وليس لها أساس استثماري.

لذلك قد نسمع في بعض الحالات عندما يرتفع السوق أن يُقال: (رفعوا السوق اليوم)، وإذا انخفض السوق يُقال: (خفضوا السوق اليوم)، فمن رفع السوق؟ ومن خفض السوق؟

فلا شك أن إسناد رفع أو خفض السوق لأشخاص في الحقيقة غير موجودين بالأساس هو نوع من أنواع التحيزات العاطفية، وإن كنا لا نستثني بعض التحركات غير النظامية والقانونية التي تعلن عنها هيئة السوق المالية من فترة لأخرى، فهي تحدث والأنظمة تتابعها.

ويمكن للتوضيح أن نذكر بعض الأنواع المختلفة للتحيزات العاطفية في الاستثمار المالي وأسبابها وعواملها:

تحيز تجنب الخسارة (Loss Aversion Bias):

يعبر هذا الانحياز السلوكي عن حقيقة مفادها إن كره الناس للخسارة يجعلهم يدفعون أكثر مقابل عدم خسارتهم، وأن حدة المشاعر عند الخسارة هي أكبر بكثير من المشاعر الإيجابية عند ربح أو حيازة شيء جديد.

ويحدث هذا النفور من الخسارة؛ لأن ألم الخسارة يُعادل ضعفي ابتهاج وفرحة المكسب، وهو الأمر الذي يلقي بظلاله على سلوك المستثمرين، حيث يراعون مشاعر الندم الناجمة عن الخسارة والشعور بالاعتزاز عوضًا عن النظر والاهتمام بتعظيم الثروة. يقود هذا التحيز (الانحراف) المعروف في الأسواق المالية، والذي يُسمى بـ(صعوبة إدراك الخسائر)، حيث يتردد المستثمر في البيع لوجود تعلق عاطفي وانطباع أن قرار التخلي عن الأصل يُعد خسارة غير مبررة في الثروة، ويميل المستثمر لتأجيل بيع الأسهم الخاسرة على أمل تعويض هذه الخسائر في المستقبل بالرغم من القاعدة الاستثمارية المشهورة في هذه الحالة تنص على ( وقف الخسائر Stop-loss )

تحيز الثقة المفرطة (Overconfidence Bias):

يعني هذا التحيز امتلاك شخص ما ثقة لا مبرر لها بقدراته الشخصية، وشعوره بثقة مفرطة في صحة قراراته، وأنه أفضل من غيره، ويحدث ذلك بسبب الخبرة السابقة في مجال معين، أو المركز الوظيفي أو الاجتماعي في مجال معين، كأن يكون الشخص عالم رياضيات مثلًا، فلا يهتم كثيرًا لمسألة رياضية بسيطة فيخطئ فيها.

ولتوضيح أعمق لهذا النوع من التحيز نفترض مجموعة من الحالات الواقعية تتضمن ممارسة ثقة مفرطة مثل: القيادة للذهاب لوجهة جديدة تمامًا دون استخدام برنامج الخرائط، والاعتماد على الاجتهاد والحدس. كذلك البدء للتجهيز لاختبار في مادة ما في الليلة السابقة للامتحان اعتمادًا على ثقة مفرطة بسهولة المادة وقدرته على الإلمام بها في ليلة واحدة.

ويعد هذا التحيز واحدًا من أعظم المشاكل والمعضلات التي تواجه المستثمرين سواء كانوا محترفين أو مبتدئين، لأنه مع تكرار تحقيق الأرباح تبدأ الثقة الكبيرة تتنامى لدى المستثمر على قدرته على تحقيق الأرباح، ولا ينتبه أن تحقيق هذه الأرباح قد يكون مرتبطًا بعوامل أخرى ليس من بينها اختياره الدقيق والصحيح للأسهم التي قام بشرائها، وإنما لعوامل مرتبطة بوجود قوة شرائية جديدة بالسوق، مثلًا أو وجود حدث جوهري معين في الشركة التي تم شراء أسهمها، أو غير ذلك من العوامل الأخرى غير المتكررة التي تؤثر إيجابًا على سعر السهم، وفي المثل الشعبي الشائع ما يشير إلى ذلك ( حُسن السوق ولا حسن البضاعة) ، والذي يوضح أن المستثمر قد يحقق أرباحًا ليس لنتيجة اختياره الجيد لبضاعته ( أسهمه ) وإنما في بعض الأحيان لحسن السوق نفسه، ووجود عوامل اقتصادية ومالية أخرى تدفعه للصعود إجمالًا.

يؤدي تحيز الثقة المفرطة إلى قيام الأشخاص بارتكاب الأخطاء الاستثمارية التالية:

اتخاذ قرارات استثمارية بشأن الأسهم دون إجراء عملية بحث مناسبة عن المعلومات المالية الشركة.

الاحتفاظ بأوزان استثمارية عالية في بعض الأسهم التي يمتلك الشخص (ثقة) بها ضمن المحفظة الاستثمارية.

اتخاذ قرارات استثمارية أكثر خطورة اعتمادًا على نظرة الشخص اتجاه قدراته في معالجة المخاطر.

تحيز ضبط النفس (Restraint bias):

يعني هذا التحيز تخيل شخص ما أن لديه السيطرة على ضبط رغباته في أمر ما وقتما يقرر ذلك، وبالتالي ينصب كامل تركيزه على تحقيق رغبته على الأجل القصير دون النظر للأجل الطويل، اعتمادًا على توهم الشخص أن لديه كامل السيطرة على المستقبل والأجل الطويل.

يؤثر هذا التحيز في الأسواق المالية عندما يركز المستثمر باتخاذ قراراته الاستثمارية اعتمادًا على تحقيق رغبه ملحةٍ لديه بشراء سهم لسبب ما، بغض النظر عن مناسبة هذا التوقيت، أو عدم قدرة هذا المستثمر على اتخاذ القرار المناسب نحو هذا السهم مستقبلًا. وللتوضيح أكثر نسرد بعض الحالات الواقعية المرصودة والتي تتضمن ممارسة تحيز ضبط النفس، مثل، الاستثمار في الأسهم قبل توزيع أرباح الأسهم مباشرة، أو إنفاق الراتب دون الادخار للمستقبل، كذلك المشاركة في (التداول اليومي) بشكل مستمر (شراء وبيع الأصول في اليوم نفسه).

يؤدي تحيز ضبط النفس إلى قيام الأشخاص بارتكاب الأخطاء الاستثمارية التالية:

الإفراط في تداول الأصول المالية بهدف تحقيق مكاسب على المدى القصير.

اتخاذ قرارات استثمارية قد تكون مفيدة على المدى القصير، ولكنها مضرة على المدى البعيد.

التحيز للوضع الراهن (Status Quo Bias):

يشير هذا التحيز إلى تفضيل الأفراد للوضع الراهن وعدم تجربة شيء جديد، حيث يُفضّل كثيرون البقاء في أماكنهم الراهنة الخاسرة عوضًا عن المغامرة بالإقدام على مجهول لا يعرف مخاطره، وعدم قدرة الشخص على تحديث معتقداته عند حصوله على معلومات جديدة.

فعلى سبيل المثال هناك العديد من الشركات التي كانت لها مكانة كبيرة في السوق قبل 20 عامًا، لكنها لم تواكب التطور السريع الحادث في السوق الذي تعمل فيه، سواء التطورات التكنولوجية المتغيرة، أو تفضيلات العملاء، ويقيت تعمل بالطريقة والآلية نفسها التي تعمل بها (الوضع الراهن) ،والنتيجة أن هذه الشركات اختفت ولم يعد لها وجود أو فقدت الكثير من حصتها السوقية، وحلت مكانها شركات أخرى. ويمكن الإشارة في ذلك إلى عدم وجود أي سهم من أفضل 20 سهًما في عام 1989م بالسوق الأمريكي في قائمة الأسهم الأفضل الموجودة حاليًّا.

كذلك هناك بعض الأشخاص متعلق بما يحدث في وضعهم الراهن (أي ما يحدث الآن) ، وليس لديه القدرة على تحديث معتقداته لتعلقه بالأشياء التي تلمع ويزيد بريقها وتحصل على تغطية إعلامية عالية.

وعلى سبيل التأكيد نسرد قصة من وقائع الأحداث التاريخية، فقد اكنا واثقين من أنفسنا، وكان وول ستريت، في عام 1989م كما هو الحال في وقتنا الحاضر. ولكن قد يتغير العالم بطرق غير متوقعة نهائيًّاب. فمن الأهمية بمكان ألا نتعلق بالوضع الحالي وندرس التوقعات المستقبلية حتى نستطيع رسم تصور يساعدنا في التخطيط لاتخاذ قرار استثماري بعيدًا عن كوننا متحيزين للوضع الحالي.

يفسر هذا التحيز فشل العديد من المستثمرين في تغيير إستراتيجياتهم الخاسرة حتى بعد تسبب هذه الإستراتيجيات في خسارتهم لفترات ممتدة ومتكررة، حيث إن إحدى صور هذا التحيز ليست فقط في محاولة المضاربين الاحتفاظ بمركز خاسر في سهم شركة ما لفترة طويلة من الزمن، ولكن أيضًا بالاستمرار والتوسع في ذلك بشراء أسهم إضافية منه.

تحيز الهبة (Endowment Effect Bias):

يشير هذا التحيز إلى قيام الشخص بتقييم ما يمتلكه بقيمة أكبر من قيمته الحقيقية، وذلك بسبب الارتباط النفسي به والاعتياد عليه؛ فعلى سبيل المثال انظر لمدى اهتمام شخص ما بشركته العائلية التي ورثها من والده أو جده، مقارنة بقيمتها الحقيقية في السوق، والتي قد تكون أقل بكثير مما يتخيله هذا الشخص الذي قد يبالغ في قيمتها اعتمادًا على تاريخه وذكريات والده فيها، وما بذله من وقت وجهد لتأسيسها.

الأمر نفسه ينطبق على السوق المالية، حيث يرتبط الشخص بأسهمه التي يمتلكها أكثر من غيرها، وبالتالي قد يتعود على شراء الأسهم نفسها ويزيد رصيده منها دون النظر لأسهم شركات أخرى قد تكون أكثر فائدة وأعلى عائد منها.

يؤدي تحيز الهبة (الامتلاك) إلى قيام الأشخاص بارتكاب الأخطاء الاستثمارية التالية:

الاحتفاظ بالسهم مدة أطول من المطلوب.

الاستثمار في الأسهم التي يعرفها الشخص، وتعوَّد على الشراء والاستثمار فيها.

عدم القدرة على استكشاف الفرص الأخرى بعيدًا عن المحفظة الاستثمارية الشخصية.

تحيز كره الندم (Regret aversion Bias):

يشير هذا التحيز إلى كره الناس للندم حينما يدركون وفي وقت متأخر من أنهم قد اتخذوا قرارًا خاطئًا. حيث يخاف الأشخاص الذين يكرهون الندم من عواقب الوقوع في الأخطاء. وهناك نوعان من هذا التحيز: خطأ الارتكاب، ندم الشخص على اتخاذ قرار خاطئ وفقًا لتصوراته (القيام بالاكتتاب في أسهم شركة معينة)؛ خطأ الحذف/السهو؛ ندم الشخص على عدم اتخاذ قرار صحيح وفقًا لتصوراته (مثال: عدم شراء أرض في موقع معين من المتوقع ارتفاع سعرها لاحقًا).

ومن الأمثلة التي تُشير إلى تجربة الندم: (كان يجب عليَّ سماع نصيحة مدير استثماراتي وعدم الاحتفاظ بكل مدخراتي في البنك) ذ (كان الأفضل لي الاستثمار في شركة (س) بدلًا من الاستثمار في شركة (ص) – كان عليَّ عدم سماع النصيحة الاستثمارية من صديقي على الإطلاق – كان عليَّ الاستثمار في شركة (أ) من 10 أعوام عندما كانت ناشئة ولا أحد يعرفها – كان من الخاطئ الاستثمار في أسهم شركة(ب) خلال فترة معينة).

والمثال الأكثر تكرارا هو أن تسمع من أحدهم أو ربما تحدث نفسك: (أتمنى لو قمت بالاستثمار مبكرًا في هذا السهم، فمنذ عشر سنوات كان سعر سهم شركة فهد 5 ريالات، وقد وصل سعر السهم الآن 250 ريالًا، يعني ذلك: أنني إذا استثمرت 10,000 ريال في هذا السهم فكنت سأمتلك الآن 500,000 ريال. للأسف ضاعت مني فرصة العمر).

نسمع هذه القصة كثيرًا للعديد من الأسهم المختلفة. نتيجة لذلك نميل إلى الاستثمار في الأشياء التي يعتبرها الآخرون (الاستثمار العظيم القادم) بدون معرفة حقيقية بما نفعله.

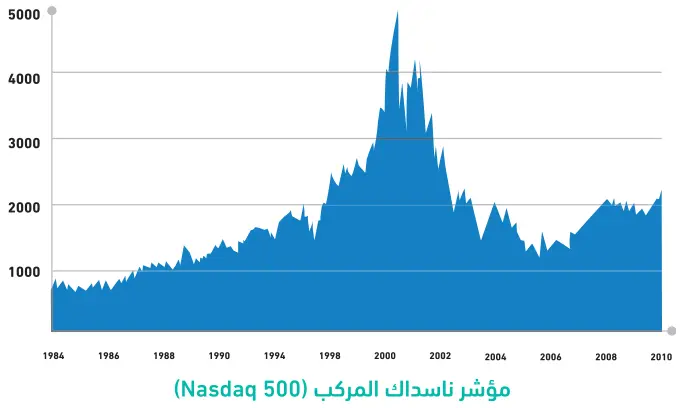

فقاعة الإنترنت عام 2000م هي أحد الأمثلة البارزة عن كيفية حدوث الاستثمار غير العقلاني الناتج عن سلوك القطيع، حيث كان المستثمرون يضعون كل أموالهم في شركات التكنولوجيا (الناشئة) وشركات التكنولوجيا (الواعدة).

في نهاية المطاف، انفجرت الفقاعة وأغلقت العديد من الشركات التي كانت تعتبر (الاستثمار العظيم القادم).

التحيزات العاطفية وأمثلة لتأثيرها على القرارات الاستثمارية:

وقبل الانتقال على نقطة أخرى في هذا الموضوع نشير إلى أن ما تم ذكره من أمثلة للتحيزات العاطفية أعلاه، هي مجرد أمثلة قليلة، حيث يوجد أكثر من 188 نوعًا من التحيزات الإدراكية، والتي تؤثر على اتخاذ القرارات الصحيحة، وبالتالي تحدث فارقًا في الأداء الاستثماري.

دور التحيزات العاطفية في فقاعات وأزمات السوق التاريخية

لمزيد من التوضيح وبيان أثر التحيزات العاطفية في صناعة فقاعات السوق نعرض فيما يلي أمثلة لمجموعة من الوقائع والأحداث التاريخية التي تعرضت لها الأسواق المالية، مع تحليل هذه الفقاعات التي تسببت في أزمات من وجهة نظر الاقتصاد والتمويل السلوكي، ونورد لذلك ثلاث أزمات تاريخية هي:

النقاط المهمة المستفادة:

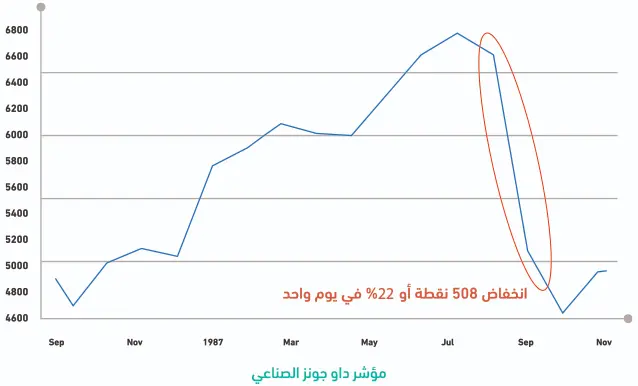

شهد يوم الإثنين ( 9 أكتوبر 1987م ) أكبر انخفاض في يوم واحد في تاريخ سوق الأسهم الأمريكية انخفض مؤشر داو جونز22% تقريبًا

كان من المعتقد أن المحفّز الرئيس لهذا الانخفاض هو مجموعة من أوامر إيقاف الخسارة التي تم إدخالها في أوامر التداول، ولكن سبق يوم الإثنين ( 9 أكتوبر 1987م ) انخفاض لمدة أسبوع في سوق الأسهم بسبب مخاوف من تصحيح السوق وارتفاع أسعار الفائدة والأوضاع الجيوسياسية غير المؤكدة.

الإثنين الأسود (9 أكتوبر 1987م)

الخوف هو أقوى عاطفة مؤثرة على سلوك التداول، ولهذا السبب نشهد عادة انخفاضات حادة في السوق، ولكن من النادر حدوث ارتفاعات حادة.

غالبًا ما يكون الخوف الذي يحفز أطراف السوق على التداول ناتجًا عن تفسيرات غير عقلانية/خاطئة لأوضاع السوق.

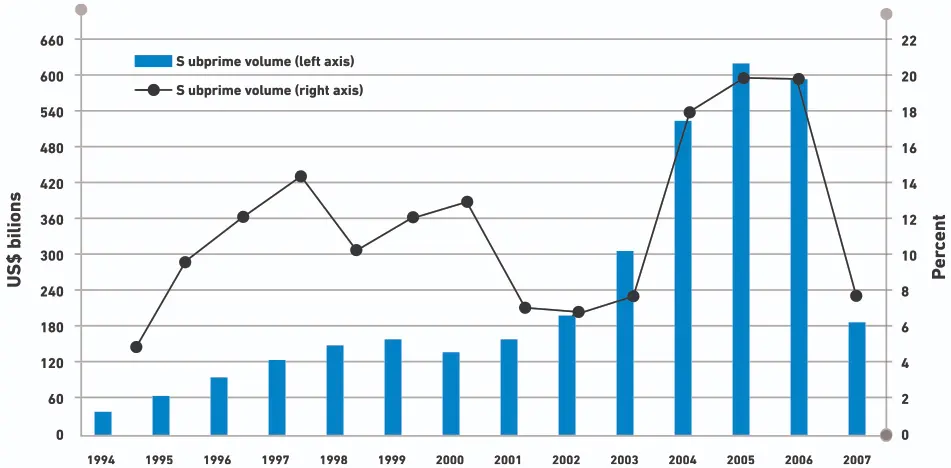

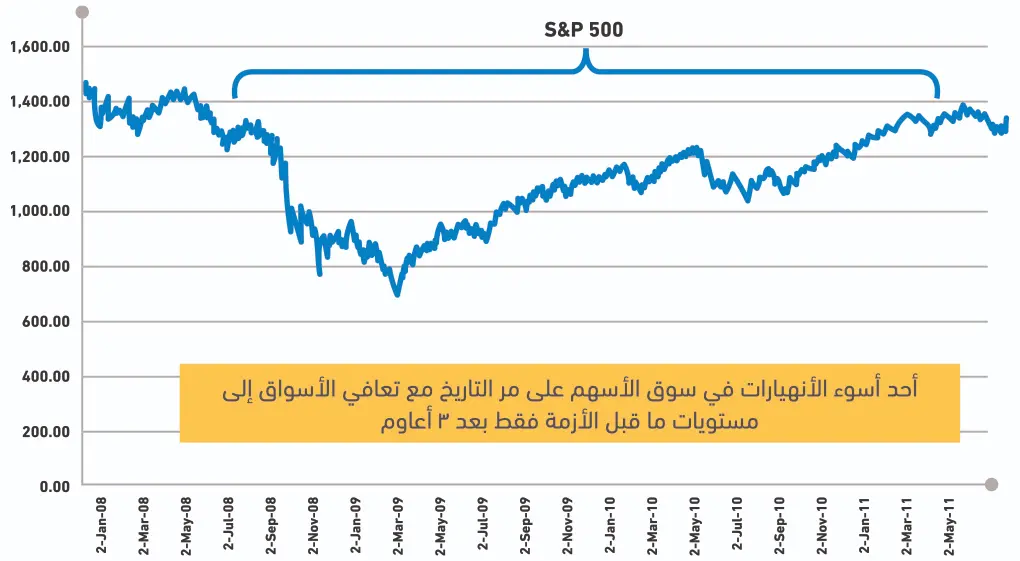

الركود الاقتصادي عام 2008م (الأزمة المالية العالمية)

كان العامل الرئيس الذي ساهم في الركود الاقتصادي عام 2008م هو إصدار الرهون العقارية عالية المخاطر (أي إصدار قروض عقارية للأفراد ذوي التصنيف الائتماني الضعيف)، وهو ما يعكس تحيز الثقة المفرطة لدى الجهات المصدرة لهذه القروض بقدرة هذه الفئات على السداد، والإفراط في هذه الثقة.

إضافة إلى ذلك، راهنت هذه المؤسسات المالية على أن أسعار العقارات سترتفع باستمرار وواصلت إصدار الرهون العقارية عالية المخاطر.

افترضت هذه الجهات إمكانية قيام البنوك ببيع الرهون العقارية لبعض المؤسسات الحكومية. وستقوم هذه المؤسسات بعد ذلك بتجميع هذه الرهون العقارية في أداة يُطلق عليها اسم السندات المدعومة بالرهن العقاري (MBS) وبيعها في سوق السندات الثانوية.

افترضت هذه المؤسسات أن كل الأمور طبيعية، ولم تتمكن من اكتشاف النسبة المتزايدة من الرهون العقارية عالية المخاطر، نتيجة تحيز عاطفي وهو تحيز الوضع الراهن.

وضعت وكالات التصنيف الائتماني ثقة لا مبرر لها في هذه الجهات الحكومية التي تصدر السندات المدعومة بالرهن العقاري (MBS)، ومنحت السندات المدعومة بالرهن العقاري (MBS) تصنيفات ائتمانية مرتفعة دون إجراءات العناية الواجبة؛ نتيجة نوع من التحيزات القائمة على الإدراك التي مارستها هذه المؤسسات، وهو تحيز التأكيد (يعني تحيز التأكيدي (Confirmation Bias): تفسير المعلومات بطريقة تدعم المعتقدات والافتراضات المسبقة لدى الشخص/الجهة، حيث يبحث الشخص عما يثبت وجهة نظره فقط، ولا يرى إلا ما يوافق توجهه، ويغض الطرف عن بقية الجوانب، حتى لو كانت مهمة؛ لأنه أصلًا اتخذ القرار مسبقًا ولا تهمه المعلومات).

كانت النتيجة أحد أسوأ الانهيارات في سوق الأسهم، إضافة إلى ذلك، حدثت اضطرابات مالية واقتصادية كبيرة مما أدى إلى التأثير على العديد من الأشخاص حول العالم.

النقاط المهمة المستفادة:

قد تؤدي التحيزات السلوكية التي يمارسها فرد واحد/مجموعة صغيرة من الأفراد إلى التأثير سلبًا على مجموعة كبيرة من الأشخاص.

يمارس المتمرسون/المحترفون أيضًا التحيزات ويرتكبون في نهاية المطاف أخطاء واضحة.

الهدف هو الاعتراف بوجود تحيزات واتخاذ قرارات تعمل على تقليل التحيزات التي نمارسها.

كيفية تجنب التحيزات العاطفية

إجراءات التحقق والتوازن للحد من تأثير المشاعر:

لعل من أهم النقاط التي تجعل المستثمر يتجاوز التحيزات العاطفية قيامه بكتابة خطته الاستثمارية بشكل واضح حتى يتمكن من تطبيقها بشكل ملموس؛ لذا من أهم العبارات التي يسمعها ويقرؤها المتداولون هي محاولة تجاهل الضوضاء من حولهم وتركيزهم على خططهم الاستثمارية، مما يجعل قرارتهم الاستثمارية واقعية أكثر؛ لذا أولًا، على المستثمر أن يكتب خطته الاستثمارية بصورة واضحة، ثانيًا، أن يبنى مركزه المالي بشكل أساسي معتمدًا على معطيات أساسية واقعية، فوضع الخطة يجعل من الممكن مراجعتها حتى يستفاد من تطبيقها في كل مرة تتغير فيها الأسواق بشكل سريع ولا تجعل المستثمر يفقد السيطرة على عاطفته، وبالتالي التأثير على قراراته الاستثمارية.

ولتحقيق ذلك، نتذكَّر أولًا خطوات عملية التخطيط المالي مع بيان أنواع التحيزات في كل خطوة:

ولتحقيق ذلك، نتذكَّر أولًا خطوات عملية التخطيط المالي مع بيان أنواع التحيزات في كل خطوة:

مراجعة الوضع المالي الحالي:

وتتضمن الفهم الواضح لكل الأصول التي يمتلكها الشخص والالتزامات المستحقة عليه اعتبارًا من تاريخ معين.

التحيزات المحتملة: المبالغة في تقدير قيمة الأصول التي يمتلكها الشخص. على سبيل المثال، المنزل الشخصي وذلك مثالًا على تحيز الهبة (الامتلاك).

تحديد الأهداف المستقبلية:

أي تحديد الأهداف المالية التي يرغب الشخص بتحقيقها مستقبلًا، ويمكن تصنيف هذه الأهداف إلى أهداف أساسية وأهداف كمالية وأهداف بغرض تحقيق الأمان المستقبلي.

التحيزات المحتملة: التركيز غير الملائم على الأهداف قصيرة الأجل مقارنة بالأهداف طويلة الأجل (تحيز ضبط الذات) ، وعدم القدرة على تحديث الأهداف عند حدوث تغيرات في الظروف الشخصية (تحيز الوضع الراهن).

اختيار إستراتيجية ملائمة لتلبية الأهداف:

وتقوم على مطابقة إستراتيجية الاستثمار المحددة (مثل: تخصيص/توزيع الأصول) مع الأهداف.

التحيزات المحتملة: اختيار إستراتيجية هجومية للأهداف الأولية (تحيز ضبط الذات / تحيز الثقة المفرطة)، ومحاكاة الإستراتيجية نفسها لشخص آخر (تحيز تجنب الندم).

تطبيق الإستراتيجية:

وهي تحديد الأدوات الاستثمارية التي تتيح تخصيص/ توزيع الأصول المطلوبة وتوزيع رأس المال.

التحيزات المحتملة: وجود أفكار في اللحظة الأخيرة بسبب المخاطر المتعلقة (تحيز تجنب الخسارة) ، وعدم القدرة على الالتزام بالإستراتيجية على المدى البعيد (تحيز ضبط الذات).

تقييم الإستراتيجية:

وهي مراجعة مدى التقدم المحقق في تلبية الأهداف المالية وتحديث الإستراتيجية وفقًا لذلك.

التحيزات المحتملة: عدم القدرة على تحديد الأخطاء التي يرتكبها الشخص في عملية الاستثمار (تحيز الثقة المفرطة) ، وعدم القدرة على تغيير الأمور الخاطئة في إستراتيجية الاستثمار (تحيز الوضع الراهن).

وللحد من تأثير المشاعر نقوم بالإجراءات التالية للتحقق وا لتوازن من خلال:

إعداد بيان سياسة الاستثمار:

بغرض الوصول إلى وجهتك، تقوم باستخدام خريطة (أو نظام الملاحة) لإرشادك ومنحك الاتجاهات الصحيحة.

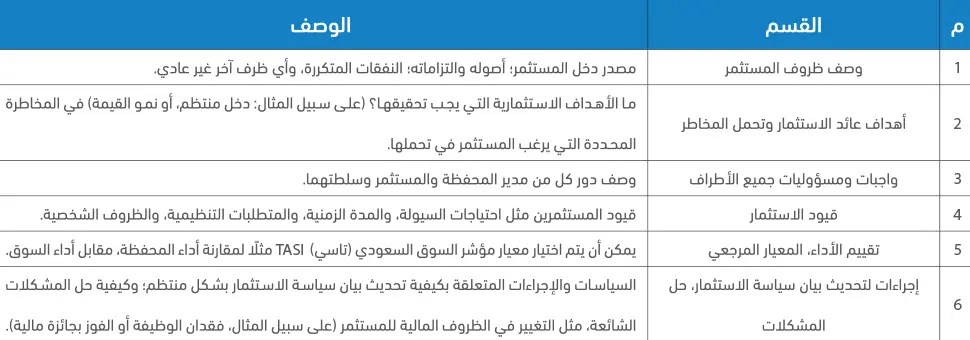

بصورة مماثلة، نقوم باستخدام بيان سياسة الاستثمار للمساعدة على تحقيق الأهداف الاستثمارية التي هي عبارة عن بيان سياسة الاستثمار عبارة عن: (وثيقة مكتوبة، تحدد بوضوح الأهداف الاستثمارية للعميل، وقدرته على تحمل المخاطر وفقًا لمدة الاستثمار؛ ووفقًا للقيود الموضوعة، مثل احتياجات السيولة، والاعتبارات الضريبية، والمتطلبات التنظيمية، والظروف الشخصية)، والذي قد يكون عبارة عن ملخص مكتوب من أسطر عدة أو صفحات عديدة، وبها إجابات واضحة لمجموعة من الاستفسارات والأقسام، كما في الجدول التالي الذي يوضح مكونات بيان سياسة الاستثمار:

ومن المهم معرفة أنه إذا تمت صياغة بيان سياسة الاستثمار (Investment policy statement - IPS) بصورة صحيحة فسوف تتمكن من معرفة ما يجب عليك فعله والقرارات التي يجب عليك اتخاذها بصورة دقيقة، حيث كل ما عليك فعله هو اتباعها لاحقًا دون تشتت (مثل اتباع نظام الملاحة). أما في حالة صياغة بيان سياسة الاستثمار (IPS) بصورة غير صحيحة، فلن تتمكن على الأرجح من تلبية أهدافك الاستثمارية (مثل تحديد الوجهة الخاطئة في نظام الملاحة).

كما يجب أن يعكس بيان سياسة الاستثمار الظروف الفردية للمستثمر، مع مراعاة مراجعة بيان سياسة الاستثمار سنويًّا لتعديل التغييرات في ظروف المستثمر، كما يجب أن يكون بيان سياسة الاستثمار شاملًا، ويغطي جميع المعلومات ذات الصلة بالمستثمر. ولكن الأهم من ذلك. بمجرد إعداده يجب على المستثمر اتباع بيان سياسة الاستثمار الخاصة به؛ وتجنب التأثر بأشخاص آخرين؛ لأن نهاية الرحلة الاستثمارية ستكون مختلفة لكل شخص عن الآخر.

تصنيف الأهداف الاستثمارية

بصورة عامة، يمكن تصنيف أي هدف مالي إلى ثلاثة مستويات وهي: (الأهداف الأساسية؛ والأهداف الكمالية؛ والأهداف المرتبطة بتحقيق الأمان المستقبلي). وتتميز أهداف كل مستوى بعائدات ومخاطر مختلفة.

وللتوضيح، إذا عُرضت علينا مجموعة من الأهداف الواقعية مثل: تخطيط التقاعد، مصاريف الإجازة خارج الدولة، تغطية النفقات الأساسية للمعيشة، شراء جوال أحدث إصدار، ترك ثروة للأبناء، تعليم الأبناء، شراء العقارات، شراء منزل، شراء سيارة من النوع الفاخر، فهل يمكن تصنيف هذه الأهداف على حسب المستويات الثلاثة؟

قبل الإجابة عن هذا السؤال لابد من التأكيد على أن تصنيف ما هو أساسي وما هو كمالي وما يرتبط بتحقيق الأمان المستقبلي يختلف من شخص إلى آخر، ومن وقت إلى آخر، ويرتبط بعوامل متعددة مثل: مستوى الدخل، الاستقرار الوظيفي، طبيعة الوظيفة، مستوى التعليم، حجم الأسرة، وغير ذلك من العوامل المختلفة، ولكن لأغراض التوضيح يمكن بيان الفرق بين المستويات الثلاثة للأهداف المالية السابقة من خلال الشكل التالي:

لا شك أن هنا أدوار رئيسة للاستثمارات القائمة على الأهداف في إدارة العواطف، وهي:

منح المستثمر الشعور بالهدف والاتجاه بدلًا من الاستثمار دون هدف.

تعزيز الانضباط المالي عند الأفراد – سيكون المستثمر أكثر حرصًا في استثماراته عند ارتباطه بهدف محدد.

تحقيق مقاومة طبيعية لتقلبات السوق والاقتصاد – أنت لا تغيّر أهدافك بصورة متكررة في نهاية المطاف.

تحقيق التنويع بالمحفظة

يقصد بالتنويع أن يكون الاستثمار في فئات عدة من الأصول، وعلى مستوى قطاعي، وعلى نطاق جغرافي؛ وهنا قد يتبادر عند بعضهم تساؤل: لماذا يعتبر الاستثمار في سهم واحد فكرة سيئة؟ وللإجابة عن هذا التساؤل، يمكن بيان فائدة توزيع الأصول، والتي تشمل ما يلي:

إعادة موازنة المحفظة الاستثمارية

تتضمن عملية إعادة موازنة المحفظة الاستثمارية تعديل أوزان مختلف الأصول في المحفظة الاستثمارية لمطابقة التخصيص المستهدف الذي يبحث عنه المستثمر، ويحدث ذلك عادة عن طريق بيع الأصول المرجحة بدرجة أعلى وشراء الأصول المرجحة بدرجة أقل.

وبما أن الهدف الرئيس لأي مستثمر هو الاستمرار في الشراء بسعر منخفض والبيع بسعر مرتفع، وهو هدف سهل قوله، صعب فعله دون خطة، بسبب تقلب الأسواق، وإعادة موازنة المحفظة الاستثمارية هي الطريقة الوحيدة المضمونة والمعروفة التي يمكن للمستثمر استخدامها للقيام بتحقيق هذا الهدف باستمرار، وذلك بأن يشتري المستثمر بأسعار متنوعة وفي ظروف مختلفة لمحاولة تحقيق عائد جيد.

إستراتيجيات تجنب التحيزات العاطفية:

يقترح جون نوفسنجر (John Nofsinger) في كتابه سيكولوجية الاستثمار (The Psychology of Investing) الصادر في عام 2015م إستراتيجيات عدة للتعامل مع التحيزات العاطفية التي تؤثر على اتخاذ قرارات استثمارية سليمة، نذكر منها:

المعرفة والتعلم أكثر حول التحيزات، وهذا من شأنه أن يزيد الوعي والمعرفة بالأخطاء المتوقع حدوثها والوقوع فيها.

معرفة لماذا تستثمر واحذر من تحديد الأهداف الغامضة، حيث يساعدك تحديد أهداف واضحة ومحددة (رقمية مثلًا) للاستثمار على التعرف عن الطرق التي تمكن من تحقيقها وما إذا كان سلوكك يحقق ذلك.

القيام بتنويع المحفظة بالشراء في شركات عدة من قطاعات مختلفة، أو من خلال الاستثمار في أحد الصناديق الاستثمارية منخفضة التكاليف.

التحكم في البيئة الاستثمارية من خلال الإقلال من مراقبة المحفظة الاستثمارية، وخفض معدل الدوران إلى الحد الأدنى المناسب لك، وهو ما سيكون له تأثير إيجاب على التحكم في الشراء والبيع، وعدم التأثر بتحيز الثقة المفرطة.

مراجعة أداء المحفظة بشكل دوري للتأكد من أنك تسير في طريقك لتحقيق أهدافك.